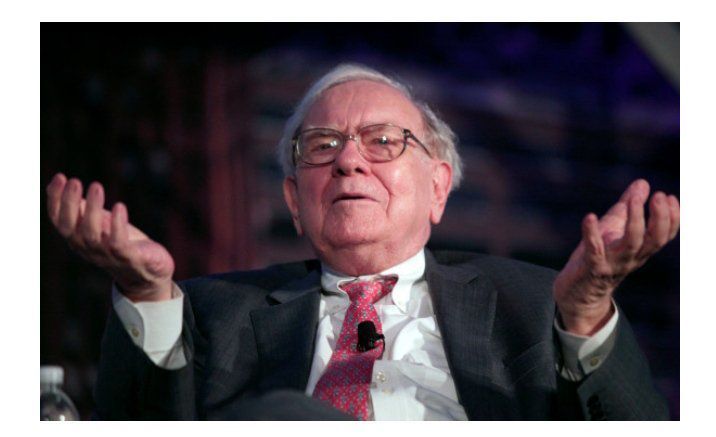

Кэш становится мусором». Как Баффет защищается акциями от инфляции

Долгое время не инвестировавший серьезных средств Уоррен Баффет наконец снова покупает. В первом квартале он потратил на ценные бумаги около $41,5 млрд — самую большую сумму за квартал с 2008 года или почти 30% денежных средств Berkshire Hathaway.

Вероятно, драйвером его покупок стало падение рынка: если в 2021 году индекс S&P 500 принес доходность почти в 29%, то в 2022-м он падает — а Баффет просто следует принципу «покупай дешево, продавай дорого». Однако эксперты считают, что причиной активизации Баффета также стал взрывной рост инфляции в США, заставивший его вновь обратить внимание на акции.

Инфляция стала одной из главных проблем для мировой экономики в 2022 году. В марте годовой уровень инфляции в США ускорился до 8,5% и достиг высочайшего уровня с декабря 1981 года на фоне быстрого роста цен на сырье из-за конфликта на территории Украины.

«Пока Баффет и его команда платят разумную цену за качественные компании, эти инвестиции должны приносить прибыль в любых условиях — в периоды инфляции или иные. Это отражает огромный объем кеша, поступающий в казну Berkshire. По нашему мнению, это все более очевидно свидетельствует о желании избавиться от наличных, поскольку инфляция проникает все глубже», — заявил директор Cheviot Value Management и инвестор Berkshire Hathaway Даррен Поллок.

В периоды роста рынка и низкой инфляции Баффет предпочитал накапливать кэш. Так с 2016 по 2021 годы запасы наличных средств Berkshire Hathaway практически удвоились: с $75 млрд до примерно $147 млрд на конец 2021 года. Сам Баффет в те годы не раз сетовал на слишком дорогую цену многих активов. Но в период падения рынков и роста цен, вложения в привлекательные акции с дивидендами и программами обратного выкупа акций стало сильной стратегией.

«Когда цены растут быстрейшими темпами за последние 40 лет, то наличные деньги становятся мусором. Это помогает объяснить крупнейший «разгул» Баффета в первом квартале», — цитирует Kiplinger Дэвида Касса, профессора финансов Школы бизнеса Роберта Х. Смита Университета Мэриленда и известного эксперта по Баффету.

В частности, в 2022-м Berkshire увеличила позицию по акциям нефтяной компании Chevron до $26 млрд — на начало года его доля оценивалась в относительно скромные $4,5 млрд. По мнению Касса, помимо ряда привлекательных качеств, Баффет видит в Chevron способ защититься от инфляции — даже если цены на нефть остановят рост или начнут падать, то иметь долю в Chevron лучше, чем сидеть в кэше.

3 comments